8月23日,港交所發(fā)布公告稱,就特專科技公司及特殊目的收購公司并購交易(SPAC)若干規(guī)定作短期修改,并于9月1日生效。

修改主要內(nèi)容為:下調(diào)特專科技公司上市時的市值門檻,在原有門檻基礎(chǔ)上分別減少20億港元。SPAC并購交易下調(diào)最低獨立第三方投資額,并對第三方投資者的獨立性做了重新規(guī)定。

去年3月港交所推出18C改革,允許未有收入、未有盈利的“專精特新”科技公司赴港上市,這是繼2018年之后港交所的又一重磅改革,被市場解讀為港股正在進(jìn)行一場“硬科技”之變,隨后一批高“含科量”的硬核科技公司陸續(xù)遞交上市申請書。

港交所CEO陳翊庭此前在接受證券時報記者采訪時表示:“我們一直都在‘變’,順應(yīng)時代潮流,想各方參與者所想,方方面面顧慮周全,18C的推出就是為硬科技公司量身定制的。”

港交所下調(diào)特專科技公司、SPAC并購交易上市門檻

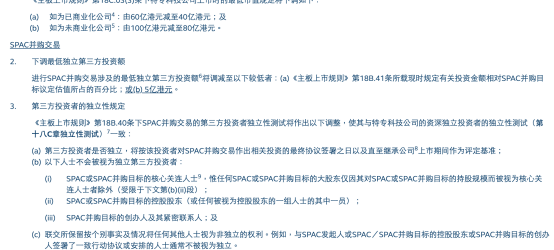

香港證監(jiān)會及港交所聯(lián)合公告稱,宣布就以下《上市規(guī)則》作短期修改,所有修改將于2024年9月1日生效:

(a)下調(diào)特專科技公司上市時的最低市值,如為已商業(yè)化公司,由60億港元減至40億港元,未商業(yè)化公司,由100億港元減至80億港元;

(b)特殊目的收購公司(SPAC)進(jìn)行SPAC并購交易的獨立第三方投資規(guī)定。1、下調(diào)最低獨立第三方投資額,有關(guān)投資金額相對SPAC并購目標(biāo)議定固定所占的百分比或者最低投資5億港元;2、第三方投資者的獨立性規(guī)定,第三方投資者是否獨立,將按該投資者對SPAC并購交易作出相關(guān)投資的最終協(xié)議簽署之日以及直至繼承公司上市期間作為評定基準(zhǔn);

但以下人士不會被視為獨立第三方投資者:1、SPAC并購目標(biāo)的核心關(guān)聯(lián)人士;2、SPAC并購目標(biāo)的控股股東 ;3、SPAC并購目標(biāo)的創(chuàng)辦人及其緊密聯(lián)系人。

港交所認(rèn)為相關(guān)修改可以反映最新市況,并希望可為有高增長潛力的新經(jīng)濟(jì)公司提供可行的上市途徑。無論是18C章獨立性測試還是與SPAC并購交易的獨立第三方投資規(guī)定,均旨在減低有關(guān)特專科技不易估值的疑慮。

香港交易所上市主管伍潔鏇表示:“香港交易所致力不斷審視及提升我們的上市機制,確保能夠與時并進(jìn),增加香港資本市場的吸引力和競爭力。我們憑借處理上市申請及相關(guān)交易獲得的經(jīng)驗,進(jìn)一步提升上市框架的彈性和活力。這些修改將為發(fā)行人和投資者提供更大的靈活性和清晰度,同時維護(hù)我們嚴(yán)格的監(jiān)管標(biāo)準(zhǔn)。”

香港證監(jiān)會企業(yè)融資部執(zhí)行董事戴霖表示:“證監(jiān)會全力支持這些修改,以鞏固香港作為創(chuàng)新和快速增長的科技公司首選上市地的優(yōu)勢。本次舉措再次印證了上市監(jiān)管機構(gòu)在繼續(xù)維持市場質(zhì)素的同時,亦能靈活和敏捷地應(yīng)對市場環(huán)境的種種挑戰(zhàn)。”

此前港交所CEO陳翊庭在接受證券時報記者采訪時表示:“現(xiàn)在還有更多的企業(yè)正在籌備18C上市,很快就要遞表,相信未來會陸續(xù)看到更多硬科技公司香港上市,我個人也非常期待。”

對于18C板塊的未來發(fā)展,陳翊庭無限憧憬地表示:“內(nèi)地正積極發(fā)展生物科技、電動車和新材料等高科技戰(zhàn)略性新興產(chǎn)業(yè),而今年第一季度全球電動車產(chǎn)量,有三成來自在港上市公司,香港迎來了為全球投資者提供內(nèi)地創(chuàng)新紅利的機遇。我不擔(dān)心沒人來,我只需要把基礎(chǔ)結(jié)構(gòu)配套完善,為他們提供一個融資渠道,幫助企業(yè)更好發(fā)展。”

新經(jīng)濟(jì)重塑港股生態(tài)

作為貨幣自由流動、匯率盯準(zhǔn)美元的離岸市場,港股在全球金融市場中扮演著重要的樞紐角色,這也決定了它在面對全球市場波動中難以獨善其身,甚至更易受到外圍因素沖擊。若對香港股市發(fā)展史進(jìn)行解構(gòu),可以發(fā)現(xiàn)港股作為國際化市場,其每一次的牛熊轉(zhuǎn)換背后,隱藏著一場市場結(jié)構(gòu)從傳統(tǒng)到新興的演變。

2018年7月9日,小米成為港股上市規(guī)則修改后首家“同股不同權(quán)”架構(gòu)的上市公司,這天的上市鑼聲格外響亮,因為港交所新打造了一個直徑1.8米、200斤重的銅鑼,這是香港市場生態(tài)重塑的鑼聲。

此后阿里巴巴回歸,以及中國互聯(lián)網(wǎng)行業(yè)的代表百度、網(wǎng)易、京東、嗶哩嗶哩等魚貫而來,歌禮制藥、百濟(jì)神州、康希諾生物等醫(yī)藥龍頭公司的搶灘吹皺了港股這一池沉悶的湖水,一系列來自資金、制度等層面的長期趨勢性因素,共同推動港股生態(tài)結(jié)構(gòu)的深刻變革。

陳翊庭介紹,自2018年改革以來,新經(jīng)濟(jì)公司貢獻(xiàn)了香港金融市場65%的(新股)集資額,其中通過18A上市的生物科技公司已經(jīng)有65家,這不僅滿足了企業(yè)的融資需求,同時也推動了整個生物科技融資生態(tài)圈的形成,加速了內(nèi)地的生物科技發(fā)展和創(chuàng)新研發(fā)。

而2015年至2017年,香港市場金融業(yè)IPO募資額占比59.14%,資訊科技業(yè)和醫(yī)療保健業(yè)僅占比7.82%和7.5%。

Wind統(tǒng)計數(shù)據(jù)顯示,1—7月上市的40家企業(yè)合計募資額179億港元,其中醫(yī)療保健及信息技術(shù)行業(yè)多達(dá)22家,合計募資額97億港元,占總募資額比例為54%。

實際上,全球上半年IPO活動仍在持續(xù)放緩,共有532家企業(yè)上市,籌資517億美元,IPO數(shù)量和籌資額同比分別下降15%和17%,但香港IPO市場依然極具競爭力。陳翊庭向記者表示:“在過去10年,香港交易所新股融資金額為2940億美元,累計的首發(fā)募集資金領(lǐng)跑全球。尤其2018年以來的一系列上市制度改革,大大激發(fā)了香港市場的活力,讓香港交易所成為一個備受新經(jīng)濟(jì)公司青睞的地方。”

在募資結(jié)構(gòu)和成交活躍度新舊交替的同時,為了更能反映港股科技含量,恒生指數(shù)公司于2020年7月27日推出恒生科技指數(shù),被外界評價為港版“納斯達(dá)克”,追蹤經(jīng)篩選后最大30家于香港上市的科技企業(yè)。2023年9月25日,恒指公司又推出恒生人工智能主題指數(shù),追蹤業(yè)務(wù)涉及人工智能技術(shù)產(chǎn)業(yè)鏈的市值最高的40家香港上市公司表現(xiàn),這是對科技股的一個全新定價體系。

校對:王蔚