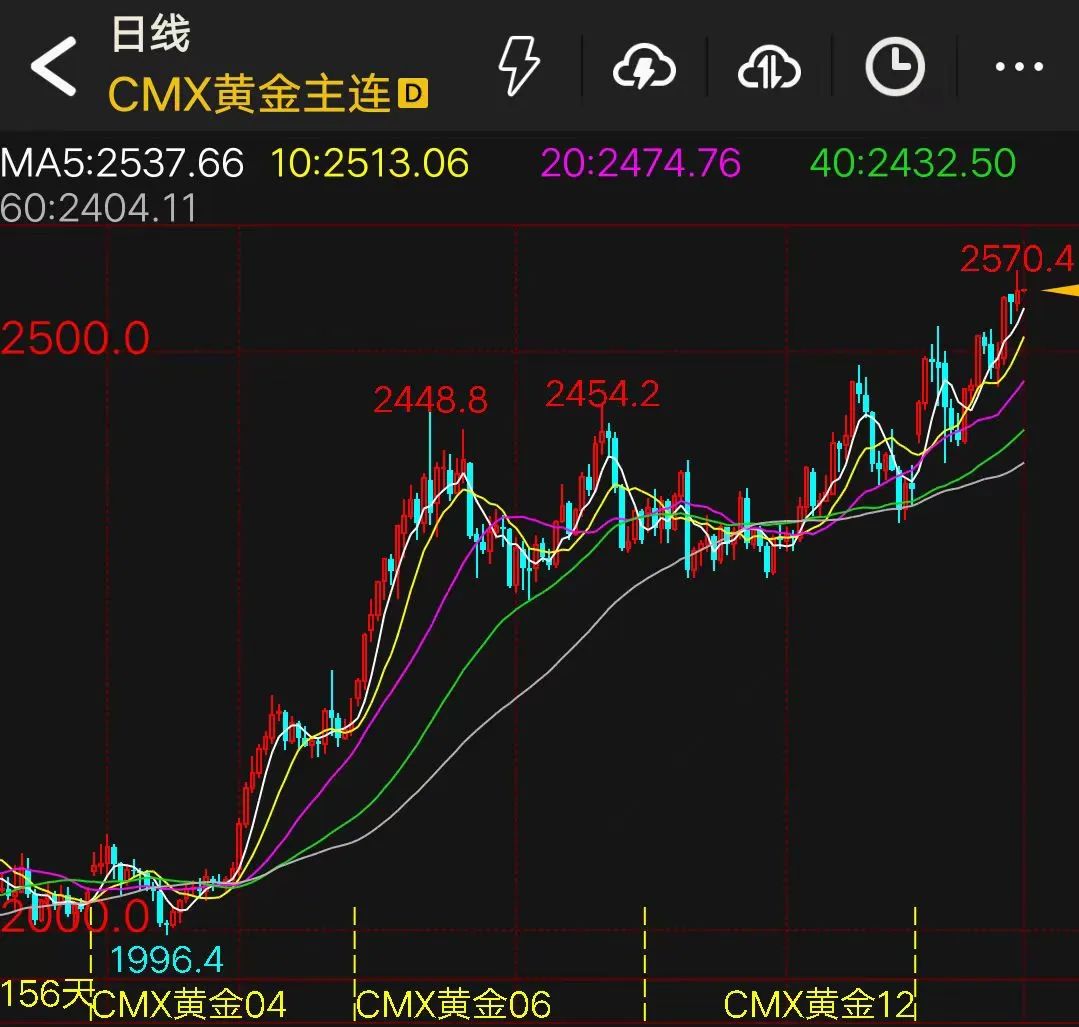

美元疲軟、降息預(yù)期、避險(xiǎn)需求推動(dòng)貴金屬價(jià)格周二上漲。COMEX 12月黃金期貨收漲0.4%,報(bào)2550.6美元/盎司,盤中刷新歷史高位至2570.4美元/盎司;COMEX 9月白銀期貨收漲0.7%,報(bào)29.519美元/盎司,盤中最高漲至29.875美元/盎司。

花旗銀行認(rèn)為,金價(jià)走高的主要驅(qū)動(dòng)因素是金融投資需求,尤其是黃金ETF購買量改善,預(yù)計(jì)到2025年中期,金價(jià)可能達(dá)到3000美元/盎司,到2024年年底,金價(jià)可能達(dá)到2600美元/盎司。

美聯(lián)儲(chǔ)理事鮑曼周二表示,她對(duì)美聯(lián)儲(chǔ)政策的任何轉(zhuǎn)變都保持謹(jǐn)慎,因?yàn)樗J(rèn)為通脹面臨持續(xù)上行的風(fēng)險(xiǎn),并警告說對(duì)任何單一數(shù)據(jù)點(diǎn)的過度反應(yīng)都可能危及已經(jīng)取得的進(jìn)展。

地緣風(fēng)險(xiǎn)降溫,國際油價(jià)應(yīng)聲回落

近日,地緣沖突成為國際油價(jià)波動(dòng)的核心因素。隨著地緣風(fēng)險(xiǎn)降溫,國際油價(jià)也隨之下挫。8月20日,國際油價(jià)跌至兩周低點(diǎn)。WTI 9月原油期貨收跌0.44%,報(bào)74.04美元/桶,盤中最低下探73.50美元/桶;布倫特10月原油期貨收跌0.59%,報(bào)77.20美元/桶,盤中最低下探76.55美元/桶。按照最活躍合約計(jì)算,年初至今,布倫特原油期貨價(jià)格僅上漲0.2%,幾乎抹去今年以來的漲幅。本季度以來,美國原油和布倫特原油價(jià)格下跌了9.2%。

美國石油協(xié)會(huì)(API)公布的數(shù)據(jù)顯示,截至8月16日當(dāng)周,美國原油庫存增加34.7萬桶,汽油庫存減少104.3萬桶,餾分油庫存減少224.7萬桶。

“自哈馬斯領(lǐng)導(dǎo)人哈尼亞在德黑蘭遇襲身亡后,伊朗采取軍事行動(dòng)報(bào)復(fù)以色列的預(yù)期推動(dòng)油價(jià)低位反彈,但截至目前伊朗并未采取實(shí)質(zhì)性行動(dòng),疊加近期美國國務(wù)卿布林肯稱以色列已接受加沙停火方案,地緣沖突升級(jí)預(yù)期落空導(dǎo)致油價(jià)回吐前期漲幅。”中信期貨研究所高級(jí)研究員何顥昀表示。

在海通期貨原油分析師趙若晨看來,雖然市場已經(jīng)緩慢走出了衰退擔(dān)憂,市場風(fēng)險(xiǎn)偏好有所回升,但過去一周地緣沖突成為油價(jià)波動(dòng)的核心因素。加沙停火談判持續(xù),且以色列總統(tǒng)辦公室日前在一份聲明中表示以方對(duì)達(dá)成停火協(xié)議持“謹(jǐn)慎樂觀”的態(tài)度,油價(jià)應(yīng)聲回落。此外,她表示,從基本面看,汽油消費(fèi)旺季接近尾聲,裂解價(jià)差的回落對(duì)油價(jià)也形成了一定壓力。

與此同時(shí),申銀萬國期貨能化高級(jí)分析師董超表示,原油供需層面呈現(xiàn)弱勢也在一定程度上拖累了油價(jià)。“具體來看,需求端,歐洲隨著經(jīng)濟(jì)下滑以及環(huán)保政策的日趨嚴(yán)格,需求萎靡。美國及中東已經(jīng)處于需求旺季尾聲,屆時(shí),150萬~200萬桶/日的季節(jié)性需求將退出市場。雖然美國少量收儲(chǔ),但數(shù)量不足以影響油價(jià)。供應(yīng)端,OPEC+存在隱憂。當(dāng)前OPEC+內(nèi)部矛盾重重,伊拉克、阿聯(lián)酋都在謀求增產(chǎn),如果9月OPEC+無法達(dá)成新的協(xié)議,產(chǎn)量可能大幅增加。市場擔(dān)心旺季一旦結(jié)束,供需平衡格局將迅速打破。”董超表示。

“國內(nèi)成品油消費(fèi)進(jìn)入‘低增速’階段,且供給過剩是常態(tài),汽、柴油消費(fèi)市場已經(jīng)慢慢地從增量市場轉(zhuǎn)變成存量市場。國務(wù)院發(fā)布的《2024—2025年節(jié)能降碳行動(dòng)方案》對(duì)石化行業(yè)的降碳行動(dòng)提出了要求:嚴(yán)控?zé)捰偷刃袠I(yè)的新增產(chǎn)能,加快石化行業(yè)的節(jié)能降碳改造以及推進(jìn)石化工藝流程再造并鼓勵(lì)可再生能源替代。因此,中國煉廠削減部分原油加工量不僅符合市場要求,也符合政策要求。”趙若晨表示。

就后市而言,董超表示,市場基本可以預(yù)見需求下滑,如果9月OPEC+會(huì)議上沒有匹配需求下滑的供應(yīng)下降,油價(jià)將持續(xù)回落。

“后期‘金九銀十’施工旺季,國內(nèi)成品油需求預(yù)計(jì)邊際修復(fù),但海外駕駛旺季結(jié)束,需求將下滑,需求總量不足問題仍然存在,油價(jià)后期能否企穩(wěn)更多取決于供應(yīng)端,尤其是OPEC+是否對(duì)其增產(chǎn)政策進(jìn)行調(diào)整。主要的風(fēng)險(xiǎn)因素在于地緣沖突超預(yù)期和宏觀風(fēng)險(xiǎn)。”何顥昀說。

此外,美聯(lián)儲(chǔ)的貨幣政策也將為原油市場帶來方向指引。“隨著通脹回落,美聯(lián)儲(chǔ)官員陸續(xù)發(fā)表‘鴿’派言論,市場對(duì)9月開始降息無明顯分歧,但對(duì)降息幅度及后續(xù)降息次數(shù)仍有爭議。若美國經(jīng)濟(jì)數(shù)據(jù)出現(xiàn)衰退跡象,美聯(lián)儲(chǔ)被迫連續(xù)大幅降息,油價(jià)或表現(xiàn)偏弱;若美國經(jīng)濟(jì)數(shù)據(jù)仍然指向‘軟著陸’,美聯(lián)儲(chǔ)緩慢降息,對(duì)油價(jià)的影響偏積極。此外,鮑威爾在近期重要會(huì)議上的發(fā)言也會(huì)對(duì)降息預(yù)期產(chǎn)生擾動(dòng)。”何顥昀說。

事實(shí)上,美聯(lián)儲(chǔ)的貨幣政策聚焦兩大任務(wù)——就業(yè)和通脹。趙若晨表示,近期美國經(jīng)濟(jì)數(shù)據(jù)喜憂參半。雖然美國7月CPI同比增速放緩至2.9%,是2021年4月以來首次回到“2字頭”,距離美聯(lián)儲(chǔ)2%的目標(biāo)更近了一步,但美國7月非農(nóng)就業(yè)人口僅錄得11.3萬,是2024年4月以來最小增幅,且最新的首次申請(qǐng)失業(yè)金人數(shù)也低于預(yù)期。

“目前市場對(duì)9月降息幅度的預(yù)測由50個(gè)基點(diǎn)降至25個(gè)基點(diǎn),預(yù)期年內(nèi)降息3次,整體仍偏樂觀。本周,美聯(lián)儲(chǔ)將在北京時(shí)間8月22日凌晨發(fā)布會(huì)議紀(jì)要,美聯(lián)儲(chǔ)主席鮑威爾將在北京時(shí)間8月23日晚間于杰克遜霍爾年會(huì)上就經(jīng)濟(jì)前景發(fā)表講話,這對(duì)短期降息路徑的預(yù)期有明顯影響。預(yù)防式降息對(duì)原油價(jià)格有利多作用,原油市場將從中尋找美聯(lián)儲(chǔ)貨幣政策風(fēng)向線索。”趙若晨說。

董超認(rèn)為,長周期來看,利率政策是一個(gè)背景性因素。具體來看,降息周期中,雖然每次出臺(tái)的降息政策都利多油價(jià),但這種政策出臺(tái)本身就意味著美聯(lián)儲(chǔ)認(rèn)為經(jīng)濟(jì)處于下行通道中,美國CPI以及GDP則在不斷下降過程中。短周期而言,要注意利率政策改變的時(shí)間點(diǎn),尤其是預(yù)期改變的時(shí)間點(diǎn)。例如,市場對(duì)美聯(lián)儲(chǔ)降息開始時(shí)間點(diǎn)的預(yù)期從3月推遲至6月,再推遲至9月,每一次推遲都會(huì)引發(fā)油價(jià)的下跌。這種改變主要體現(xiàn)在利率變化開始的前期以及尾端,市場會(huì)對(duì)何時(shí)開始變化充分博弈。