上半年,紅利資產(chǎn)憑借強勢的市場表現(xiàn),以及股息率高、估值較低、防御屬性強等多重優(yōu)勢,逐步進入很多人的投資視野。

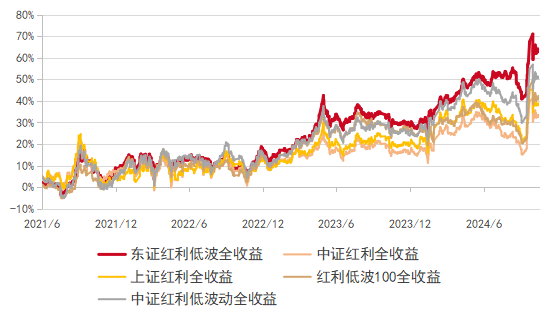

但自5月開始,大部分紅利類指數(shù)出現(xiàn)了明顯的回調(diào),至9月的市場低點時,主要紅利指數(shù)在這段時間的回撤幅度均超過13%。值得注意的是,同期東證紅利低波全收益指數(shù)回撤在8%以內(nèi)。(數(shù)據(jù)來自Wind,2024.5.28-2024.9.13)。

“十一”前后,市場經(jīng)歷了一段波瀾壯闊的行情。Wind數(shù)據(jù)顯示,截至10月23日,東證紅利低波全收益指數(shù)距離今年5月份高點已經(jīng)上漲超過7%。

圖:紅利類指數(shù)走勢

注:數(shù)據(jù)源自Wind,自2020.4.21(東證紅利低波指數(shù)發(fā)布日)至2024.10.23,東證紅利低波全收益(921446)、中證紅利全收益(H00922)、上證紅利全收益(H00015)、紅利低波100全收益(H20955)、中證紅利低波動全收益(H20269)分別是東證紅利低波(931446)、中證紅利(000922)、紅利指數(shù)(000015)、紅利低波100(930955)、紅利低波(H30269)對應(yīng)的全收益指數(shù)。指數(shù)歷史數(shù)據(jù)不代表未來表現(xiàn)及本基金業(yè)績。

從走勢圖容易看出,東證紅利低波指數(shù)發(fā)布至今,領(lǐng)跑一眾主流紅利指數(shù),成為“紅利plus”。

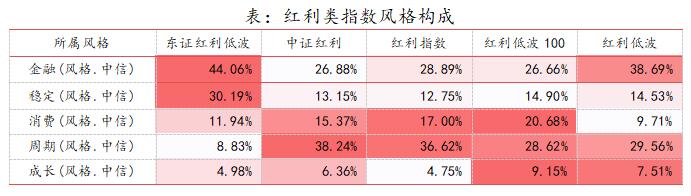

為什么東證紅利低波能做到“紅利plus”?從指數(shù)行業(yè)和風(fēng)格構(gòu)成、以及指數(shù)的編制細節(jié)中或許能窺見原因。

周期股

從中信大類風(fēng)格分類來看,東證紅利低波指數(shù)在周期風(fēng)格上明顯低配,權(quán)重占比在9%以下,同期其他紅利類指數(shù)中周期風(fēng)格在30%附近,而中證紅利的周期風(fēng)格更是超過38%。

注:數(shù)據(jù)源自Wind,截至2024.9.30,紅色越深表示該風(fēng)格在特定指數(shù)中占比越高

Wind數(shù)據(jù)顯示,從5月下旬的高點到9月低點,周期(風(fēng)格.中信)指數(shù)下跌超過17%,一定程度上帶動了主流紅利類指數(shù)的回調(diào)。

在紅利投資過程當中,“高股息陷阱”是一個老生常談的問題,其中很重要的課題就是如何對待和處理周期股。鋼鐵、煤炭、交運等周期股存在明顯的產(chǎn)能和利潤周期,當行業(yè)步入景氣上升周期時,公司盈利和利潤率明顯好轉(zhuǎn),帶動現(xiàn)金分紅和股息率處于高位;而當周期下行時,股息率則隨之回落。

當周期股的股息率較高時,客觀上相對容易進入紅利類指數(shù),但這不一定意味著其長期投資價值就高,反而應(yīng)當警惕后續(xù)業(yè)績和股價可能出現(xiàn)的波動。

圖:指數(shù)股息率變化

注:數(shù)據(jù)源自Wind,滬深300、周期(風(fēng)格.中信)指數(shù)代碼分別為000300、CI005918,2014.8.1-2024.10.23

以周期(風(fēng)格.中信)指數(shù)的股息率為例,其股息率最高時與中證800指數(shù)接近,例如2019到2020年前后;而股息率在低位時則明顯低于中證800指數(shù),最低時甚至觸及0.6%附近,周期股的股息率難以長期維持在較高水平。

除了股息率的周期波動,周期股常見的特征還有ROE水平隨著業(yè)績呈現(xiàn)周期性波動,以及二級市場股價也存在較強的波動性。

查閱編制方案可知,周期股難以進入東證紅利低波指數(shù)的原因主要有三點:

一是與市場上其他紅利指數(shù)相比,東證紅利低波指數(shù)別出心裁地加入了對ROE水平以及ROE穩(wěn)定性的考量,這一點就將大部分周期股排除在外。

二是指數(shù)在構(gòu)建時,會重點考察公司分紅的穩(wěn)定性和持續(xù)性,周期股往往難以保持持續(xù)較高的分紅,也就難以通過篩選。

三是指數(shù)還納入了低波動因子,用近五年周收益率的標準差來篩除存在股價高波動的公司。周期股的股價走勢往往不太平穩(wěn),這一點更是增加了進入指數(shù)的難度。

銀行股

從前文的風(fēng)格構(gòu)成表來看,東證紅利低波指數(shù)偏重金融和穩(wěn)定風(fēng)格,合計權(quán)重超過七成,而同期其他紅利類指數(shù)中金融和穩(wěn)定風(fēng)格占比在四至五成左右。

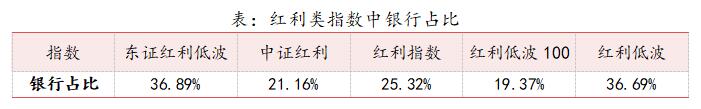

當前,主流紅利類指數(shù)的第一大行業(yè)均為銀行。可以說,今年紅利類指數(shù)的走勢和銀行的強勢表現(xiàn)有很大關(guān)系。

注:數(shù)據(jù)源自Wind,截至2024.9.30

市場表現(xiàn)方面,申萬銀行指數(shù)呈現(xiàn)領(lǐng)跑姿態(tài),不斷逆勢創(chuàng)出新高,成為今年市場的一抹亮色。Wind數(shù)據(jù)顯示,從今年年初至10月23日,銀行板塊漲幅超過29%。

與此同時,一些投資者擔(dān)心紅利類指數(shù)中銀行占比過大,如果后續(xù)銀行板塊回調(diào),可能會拖累紅利指數(shù)的表現(xiàn)。

從指數(shù)編制上看,東證紅利低波指數(shù)確實未限制單一行業(yè)的權(quán)重。但指數(shù)本身設(shè)置了嚴格的篩選標準,除了要求成份股有穩(wěn)定較高的股利政策,還要在ROE、股價波動率等方面有較好的表現(xiàn),最終能夠選入指數(shù)的股票都具有現(xiàn)金流充沛、盈利能力穩(wěn)定、穩(wěn)定高分紅等特性。

長期以來,銀行板塊存在被低估的狀態(tài),受益于其股息率與無風(fēng)險收益率的利差走闊,目前正在進入價值重估的過程中。基本面上,隨著近期一攬子政策出臺,宏觀政策的逆周期調(diào)節(jié)力度加大,對改善資產(chǎn)質(zhì)量預(yù)期形成有力支撐,有助于提升銀行凈資產(chǎn)穩(wěn)定性。

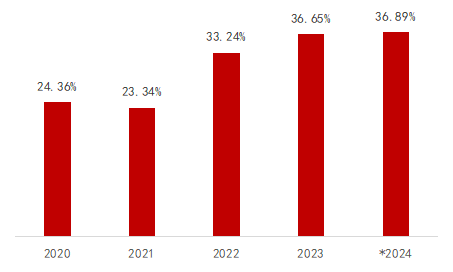

數(shù)據(jù)顯示,銀行板塊在東證紅利低波指數(shù)中的占比也是逐步提升的,這與其銀行板塊逐漸改善的基本面情況相吻合。

圖:東證紅利低波指數(shù)中銀行占比變化

注:數(shù)據(jù)源自Wind,其中2024年數(shù)據(jù)為9月底數(shù)據(jù),其余為年末數(shù)據(jù)

展望后續(xù),東證紅利低波指數(shù)設(shè)置了每半年調(diào)整一次成份股,屆時將重新檢視成份股構(gòu)成情況。如果銀行業(yè)出現(xiàn)了導(dǎo)致預(yù)期股息率系統(tǒng)性下降的因素,那么在指數(shù)調(diào)整過程中將會反映這一變化,銀行業(yè)的權(quán)重也將會下降。

如果銀行業(yè)未來能穩(wěn)定保持較高的股息率水平,本質(zhì)上這與紅利投資的出發(fā)點是適配的,即便在紅利指數(shù)中占據(jù)較高的權(quán)重,也不必過于擔(dān)心。

從中長期來看,在無風(fēng)險利率趨勢性下行的條件下,具有良好基本面和穩(wěn)定分紅特征的資產(chǎn),是兼具防御性和進攻性的投資選擇。在當前的全球經(jīng)濟環(huán)境和利率環(huán)境下,擁有基本面支撐的紅利資產(chǎn)性價比較高,適合作為長期資產(chǎn)配置的“新底倉”。

東方紅中證東方紅紅利低波動指數(shù)基金(A類:012708,C類:012709)緊密跟蹤東證紅利低波指數(shù)(代碼:931446),值得長期關(guān)注。(CIS)

風(fēng)險提示:

指數(shù)歷史數(shù)據(jù)僅供參考,不代表未來及本基金業(yè)績表現(xiàn)。本基金為指數(shù)基金,標的指數(shù)為中證東方紅紅利低波動指數(shù)(代碼:931446)。本基金面臨的主要風(fēng)險包括但不限于:市場風(fēng)險、管理風(fēng)險、流動性風(fēng)險、信用風(fēng)險、技術(shù)風(fēng)險、操作風(fēng)險、投資特定品種(包括債券回購、股指期貨、股票期權(quán)、資產(chǎn)支持證券、科創(chuàng)板股票、存托憑證、北交所股票等)的風(fēng)險、參與轉(zhuǎn)融通證券出借業(yè)務(wù)的風(fēng)險、本基金法律文件風(fēng)險收益特征表述與銷售機構(gòu)基金風(fēng)險評價可能不一致的風(fēng)險和其他風(fēng)險等。本基金特有風(fēng)險主要是指數(shù)化投資風(fēng)險,包括:標的指數(shù)回報與股票市場平均回報偏離的風(fēng)險、標的指數(shù)波動的風(fēng)險、基金投資組合回報與標的指數(shù)回報偏離的風(fēng)險、跟蹤誤差控制未達約定目標的風(fēng)險、標的指數(shù)值計算出錯的風(fēng)險、標的指數(shù)變更的風(fēng)險、指數(shù)編制機構(gòu)停止服務(wù)的風(fēng)險、成份股停牌風(fēng)險等。基金過往業(yè)績不預(yù)示未來表現(xiàn),管理人管理的其他基金業(yè)績不構(gòu)成本基金業(yè)績的保證。管理人不保證基金一定盈利,也不保證最低收益。基金有風(fēng)險,投資需謹慎,請認真閱讀基金合同、招募說明書、基金產(chǎn)品資料概要及前述文件更新內(nèi)容。本基金是一只股票型基金,其預(yù)期風(fēng)險與預(yù)期收益高于混合型基金、債券型基金與貨幣市場基金。本基金的風(fēng)險等級評級結(jié)果請以銷售機構(gòu)的評級為準,請投資者根據(jù)風(fēng)險承受能力購買相匹配的風(fēng)險等級產(chǎn)品。本基金由上海東方證券資產(chǎn)管理有限公司發(fā)行與管理,代銷機構(gòu)不承擔(dān)產(chǎn)品的投資、兌付和風(fēng)險管理責(zé)任。

校對:廖勝超