【導(dǎo)讀】債基季度規(guī)模首降,公募調(diào)整債市投資策略

中國基金報記者 曹雯璟 張玲

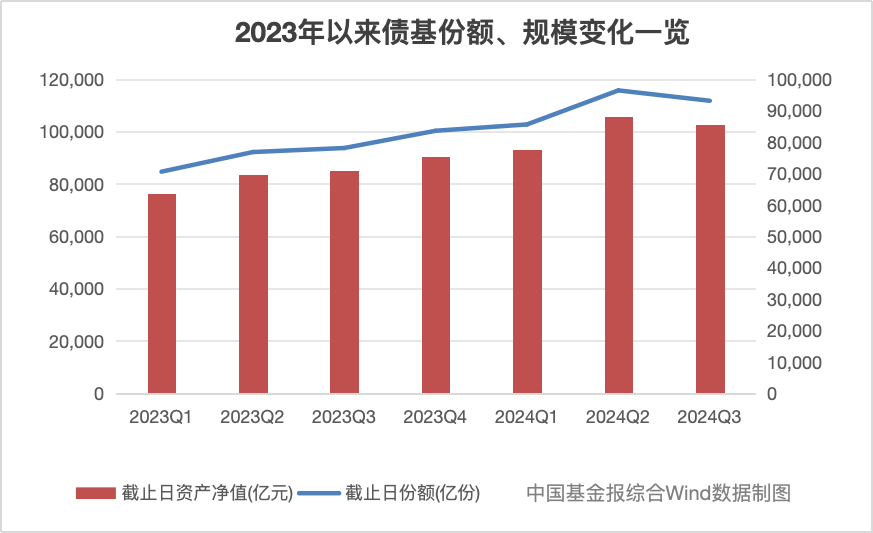

今年以來,債券基金規(guī)模整體上漲,并在二季度末首次突破10萬億元,但經(jīng)過三季度的波動調(diào)整后,債基的季度規(guī)模又首次出現(xiàn)下降。

業(yè)內(nèi)人士認(rèn)為,在貨幣政策持續(xù)寬松的預(yù)期下,后續(xù)債市仍然具備較好的機會。為提升債基產(chǎn)品收益,建議密切關(guān)注財政、貨幣政策動向,保持投資策略的靈活性、前瞻性。

首次出現(xiàn)季度規(guī)模下降

Wind數(shù)據(jù)顯示,今年三季度末,市場上債基產(chǎn)品規(guī)模為10.25萬億元,相較于二季度末下降超3300億元。這是自2023年以來首次出現(xiàn)季度規(guī)模下降。

“三季度債基規(guī)模的下降主要出現(xiàn)在九月。”匯豐晉信基金固收研究副總監(jiān)、投資經(jīng)理吳剛表示,一方面,九月中下旬以來政策頻出,經(jīng)濟回升的預(yù)期明顯提高,投資者的風(fēng)險偏好有所提升,使其傾向于增加權(quán)益資產(chǎn)的配置;另一方面,9月債券利率創(chuàng)新低,從股債性價比而言,權(quán)益資產(chǎn)也出現(xiàn)明顯的提升,從股債再平衡的角度,部分資金增加權(quán)益資產(chǎn)配置。

鵬揚基金高級策略分析師魏楓凌也認(rèn)為,很大程度上是股債蹺蹺板效應(yīng)的影響。三季度末債市收益率走低的同時股市突然大幅上漲,疊加投資者對貨幣與財政政策刺激經(jīng)濟的預(yù)期抬升,引發(fā)了部分搖擺資金賣債買股。

另一方面,細(xì)分來看,被動債基市場規(guī)模有所增長。根據(jù)中金公司測算,截至三季度末,被動債基存量規(guī)模首次突破萬億元,已實現(xiàn)連續(xù)六季度規(guī)模環(huán)比上升。

對此,吳剛表示,首先,被動債基的管理費、托管費相對較低,在低利率環(huán)境下,投資者往往會傾向于選擇低成本的被動債基;其次,被動債基的投資組合透明度相對較高,投資者可以清楚地了解基金所持有的債券種類和比例;最后,交易相對便利,投資者可以在二級市場直接交易債券ETF。

除了費率更低外,魏楓凌認(rèn)為,被動債基標(biāo)簽鮮明,可以實現(xiàn)對久期、券種、主題(如區(qū)域經(jīng)濟、綠色發(fā)展、發(fā)行人行業(yè))等特定配置需求;此外,部分債基還具備鮮明的股債對沖屬性和票息優(yōu)勢,如30年國債ETF為代表的超長久期指數(shù)債基,吸引部分更為成熟的投資者將其作為配置和交易的工具。

國聯(lián)基金認(rèn)為,首先,近年來利率波動幅度的收斂使得主動管理型基金獲取超額收益的難度增加,這導(dǎo)致投資者更傾向于低成本、低費率的被動債基。其次,資本新規(guī)發(fā)布后,被動債基相較于主動債基的風(fēng)險權(quán)重更低,這提升了機構(gòu)投資者對被動債基的配置需求。

不過,被動債基也存在一定的劣勢,國聯(lián)基金、吳剛均指出,此類產(chǎn)品相對缺乏靈活性,難以及時調(diào)整投資組合;投資策略的相對固定,使其無法滿足投資者的個性化需求。

債市仍然具備長期行情繁榮的機會

9月底,多項政策利好刺激下,A股大幅反彈。與此同時,股債蹺蹺板效應(yīng)顯現(xiàn),債市出現(xiàn)回調(diào)而后陷入震蕩。

展望后市,吳剛認(rèn)為,在目前政策頻出的環(huán)境下,債券市場會更加關(guān)注央行政策的情況。今年以來中國央行多次創(chuàng)設(shè)新的公開市場操作工具,充分體現(xiàn)出其維持資本市場流動性穩(wěn)定的決心,其保持支持性貨幣政策的確定性較高。在流動性環(huán)境相對穩(wěn)定的情況下,債券市場出現(xiàn)較大風(fēng)險的概率較低。此外,降息、降準(zhǔn)、降低存量房貸利率等操作,也會持續(xù)引導(dǎo)全社會廣譜利率下行,有利于維持債券市場穩(wěn)定運行。整體來看,四季度以及之后,債券資產(chǎn)依然有望成為表現(xiàn)較好的資產(chǎn)類別之一。

國聯(lián)基金表示,當(dāng)前國內(nèi)宏觀經(jīng)濟政策正經(jīng)歷重大轉(zhuǎn)向,政策基調(diào)仍然強調(diào)穩(wěn)增長,并強化宏觀政策的一致性,注重預(yù)期管理。這種政策導(dǎo)向有助于緩釋尾部風(fēng)險,緩解短期內(nèi)預(yù)期和信心不足的問題,但核心問題仍需政策落地和效果的支撐。在貨幣政策持續(xù)寬松的預(yù)期下,長期利率中樞預(yù)計難以大幅上移,債市仍然具備長期行情繁榮的機會。

國聯(lián)基金同時指出,四季度債券市場可能會經(jīng)歷一定的震蕩。利率債方面,短期內(nèi)基本面邏輯將有一定改善,同時資本市場變化擾動,預(yù)計仍將以震蕩為主。信用債方面,考慮到歷史上最大規(guī)模的化債政策,將顯著緩解城投再融資壓力,重點關(guān)注化債省市的中短端城投債。

“從利差角度看,高等級信用債利差有所恢復(fù),但目前市場偏弱勢,信用債尚未呈現(xiàn)出明顯的性價比,提升組合的流動性,繼續(xù)密切關(guān)注股債蹺蹺板效應(yīng)下的市場資金流向。”鵬揚基金魏楓凌談道。

密切關(guān)注財政、貨幣政策動向

保持投資策略的靈活性、前瞻性

債市調(diào)整之下,債券基金也在調(diào)倉應(yīng)對。

在提升產(chǎn)品收益上,吳剛指出,在當(dāng)前流動性環(huán)境較為穩(wěn)定、寬裕的情況下,通過適度增加杠桿提升資產(chǎn)端收益或是可行的方案之一。此外,在一攬子政策持續(xù)落地生效的過程中,中短端債券資產(chǎn)的確定性相對更高,因此也可以通過靈活參與中短端債券交易的方式為產(chǎn)品提升收益。

“利率債策略上,我們關(guān)注宏觀政策對通脹的影響。如果保持低通脹或很溫和的物價抬升,貨幣流動性繼續(xù)保持寬松,那么依然可以擇機做多。在通脹抬頭、貨幣政策收緊之前,利率可以區(qū)間震蕩交易。如果通脹上行的趨勢確立,預(yù)計貨幣政策將收緊,利率將會反轉(zhuǎn)。目前來看,宏觀政策的目標(biāo)在維護金融穩(wěn)定和擴大總需求之間略偏向前者,通脹的風(fēng)險還比較有限。”魏楓凌提到。

魏楓凌指出,信用債投資上,當(dāng)前保持組合的流動性,以相對價值選券把握配置時機。財政政策對于化債表述積極,城投債安全邊際繼續(xù)提升,但目前多數(shù)城投債的利差的相對價值已不突出,只有部分短久期弱資質(zhì)城投可能還有一定利差壓縮空間,但這一壓縮過程還需要有資金配置需求的配合,關(guān)注機構(gòu)資金配置需求。

國聯(lián)基金也表示,會采取中性偏防守的投資策略,維持投資組合的久期中性,以應(yīng)對市場潛在波動風(fēng)險。在資產(chǎn)配置上,利率債與信用債均衡分布,尤其信用債投資于銀行、國企、城投等信用等級較高的債券,以降低信用風(fēng)險。同時,密切關(guān)注財政政策和貨幣政策的動向,保持投資策略的靈活性與前瞻性。

編輯:小茉

審核:木魚